VIE,即Variable Interest Entities,直译就是“可变利益实体”,但国内一般称为“协议控制”,具体的解释是:“所谓VIE架构,就是通过中国法律项下的合同安排,使境外投资公司在没有直接股权关系的情况下控制国内公司的运营,由此按照国际会计准则将国内公司的财务数据并入境外投资公司的财务报表。”

换成大白话再说一遍就是:在境外或者海外成立一个“空壳公司”,然后通过这个“空壳公司”和“境内业务经营实体”签订一系列协议,然后通过这些协议完完全全控制境内这家业务实体公司的这么一种结构。借助这个VIE架构,中国互联网公司既可以拿到海外投资者的外汇投资,成功在海外上市;又可以从事中国法律禁止或限制外资涉足的领域,比如互联网信息服务、旅游、教育、娱乐等。

也许大部分人都是从财经八卦新闻中第一次了解VIE架构,而最有名的一条八卦莫过于马爸爸在2011年单方面把支付宝从VIE架构中剥离出阿里巴巴集团,让支付宝变为纯内资架构,因为按照当年的政策环境,中国监管部门是会不给VIE架构中的互联网金融公司发放支付牌照。诚然,从8年之后的今天复盘,我们可以说马爸爸高瞻远瞩,让支付宝抢先占据中国移动支付市场,造就了今天千亿美元资产的蚂蚁金服。但当年马爸爸却受千夫所指,所有互联网的创业者都指责马爸爸的做法会让海外投资人动摇对VIE架构的信任,因为几乎整个中国互联网,都建立在VIE架构的基础之上。

凭什么说“想要利用海外资金,就必须搭建VIE架构呢”?那先看看以下这些名字:新浪、搜狐、网易、百度、腾讯、阿里巴巴、国美、360、蒙牛、携程、盛大、新东方、分众传媒……这些名字有什么共同之处?也许你马上看出他们都是民营企业,但第二个共同之处呢?

第二个共同之处,就是他们都是在境外用VIE的模式进行红筹上市的。那什么是“红筹上市”呢?红筹上市是指中国公司主要运营资产和业务虽在中国境内,但间接以注册在境外离岸法域(通常在开曼群岛、英属维尔京群岛或百慕大等地)的离岸公司名义而在境外交易所(主要是纽约证券交易所、纳斯达克证券交易所、香港联交所、伦敦证券交易所、法兰克福证券交易所、新加坡证券交易所等)挂牌交易的上市模式。

1、方便融资:中国大陆有外汇管制政策,如果在海外有架构,就更容易获得海外资本;

2、规避了限制外资的领域:中国法律对部分领域是禁止或限制外资进入的,如互联网信息服务、旅游、网络出版、教育、娱乐等;

3、躲过证监会的苛刻条件:根据中国证监会的文件,境内企业要到境外融资,要满足“四五六”原则,即企业总资产不得少于4亿,上一年利润不少于6000万,上市的融资额度不少于5000万美元;

4、简化上市程序:避免了繁琐冗长的境内企业境外上市的审批程序;即便千辛万苦通过了如商务部、外管局等N个部门的审批成功在境外上市,万一业务扩张要增发股份发行债券,还得要再报批;

5、财富最大化:上市之后,没有流通上的限制,容易把股票抛售变现。

VIE架构实现了公司“经营权”和“收益权”的分离,境外实体获得了收入和资产,境内实体负责经营和管理。通过VIE协议,企业就能一举两得,既满足国内监管的要求,又满足境外上市要求,同时满足双重标准。

1、政策的不确定性:在国家现行的法律法规制度下,VIE结构一直处于“暧昧”状态,没有明文规定说可以并颁发“准生证”,也没有明文限制并一刀切,所以VIE架构面临着政策的不确定性,其中《关于外国投资者并购境内企业的规定》(10号文)就给红筹上市设置了不少关卡,让民营通过VIE架构海外上市之路充满荆棘;

2、回流问题:万一VIE架构海外上市的路走不通,要把海外的红筹架构拆掉,成本非常高昂,耗时也非常漫长。

VIE结构的红筹上市,可以说是中国民营企业的发展缩影和融资模式创新,但国内模糊的政策,国外善变的经济形势,都给准备用VIE结构红筹上市的民营企业蒙上了阴影。

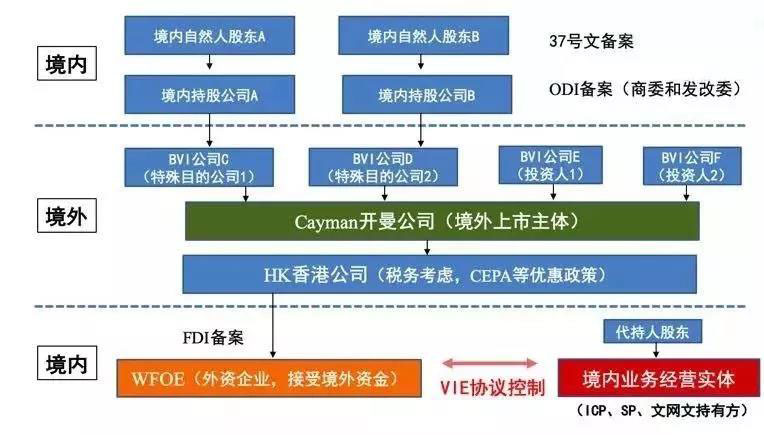

随着多年的改进,现今的VIE结构已经可以搭得非常复杂,在这里我们只是简单粗暴地举个栗子:假设“自然人股东A”和“自然人股东B”有一“境内业务经营实体”,此实体已经持有ICP、SP和网络文化经营许可证,现在有美元基金“投资人1”和“投资人2”要发起投资,两位自然人股东应该怎么搭建VIE结构呢?

首先,在境内部分,两位自然人需要成立两家境内持股公司,分别是“境内持股公司A”和“境内持股公司B”,然后两位自然人向国家外汇管理局办理“37号文备案”,两家境内持股公司办理“ODI备案(商委和发改委)。

接着,在境外也要搭建持股公司,出于税务考虑,持股公司会设立在离岸的免税天堂英属维尔京群岛,所有两位国内自然人股东和美元基金分别设立了“BVI公司C”、“BVI公司D”、“BVI公司E”和“BVI公司F”,四家BVI公司投资成立将来在美国上市的主体“Cayman开曼公司”。

继续,我们并不会用开曼公司直接到中国境内设立WFOE,因为考虑到中国和香港有“CEPA(更紧密经贸关系)”,所以我们会在开曼公司下面再搭一层香港公司“HK香港公司”,完成了香港公司的注册后,境外的架构基本搭建完成。

最后,我们要用“HK香港公司作为”母公司,在中国大陆投资成立WFOE“WFOE(外资企业)”,通过这家WFOE去接手美元基金的融资,然后WFOE会跟境内实体签署“VIE控制协议”,那么整个境内外的VIE结构算是搭建完成。

具体请看下图:

VIE架构图

1、股权质押协议:也就是“境内业务经营实体”的股东把股权质押给“WFOE”;

2、独家顾问协议:这个协议规定,由“WFOE”向“境内业务经营实体”提供排他性的知识产权及技术顾问服务,而实体公司向WFOE支付的费用额为全年的净利润。说白了就是“境内业务经营实体”一年不管挣多少钱,都得给“WFOE”,本质上这就是一个利润转移协议。

3、其他补充协议:我们把补充协议中需要考虑的条款分为“经济类”、“控制类”和“其他类”。

A. 经济类:系列优先股、分红权、拖售/领售权、赎回权、优先清算和视同清算、员工期权;

B. 控制类:优先认购权、优先购买权和共同出售权、反稀释权、保护性条款;

C. 其他类:转让权、知情权和检查权、登记权、赔偿、不竞争/排他、最优惠待遇。

总之,所有协议的目的都是把这个“境内业务经营实体”等同于要境外上市那个“Cayman公司”。

1、VIE就是通过搭建一个复杂的架构,通过一系列协议,实现“经营权”和“收益权”的分离,实现“绕过国内监管”和“实现境外融资上市”的双重目的。

2、VIE模式就像是一把“达摩克利斯之剑”一直悬在很多企业的头上。监管部门目前仍然默许VIE架构的存在,是因为互联网的发展确实需要大量资金投入,所以这些企业能到海外上市,拿外国投资者的钱来发展我们自己的事业是很好的一件事;但同时,监管部门也意识到包括媒体、文化、出版、互联网等等行业,相对敏感,应该加以引导和监督,所以让VIE模式走得太远,也是不符合我们国家利益的。

编辑推荐:

各行各业在印度注册公司发展分别有哪些优势?

强强联合!同时在香港和海南注册公司可以充分发挥哪些优势作用?

新注册的公司如何报税 需准备哪些资料【多图】【下载】

tricor卓佳 | 瑞丰德永服务客户

行业:汽车、引擎和动力设备、自动驾驶

行业:汽车、飞机、引擎和动力设备

行业:工业设备, 工业和建造业, 可再生能源与环境, 机械, 运输

行业:金融软件、网络服务供应商

行业:安防产品、视频处理技术、视频分析技术