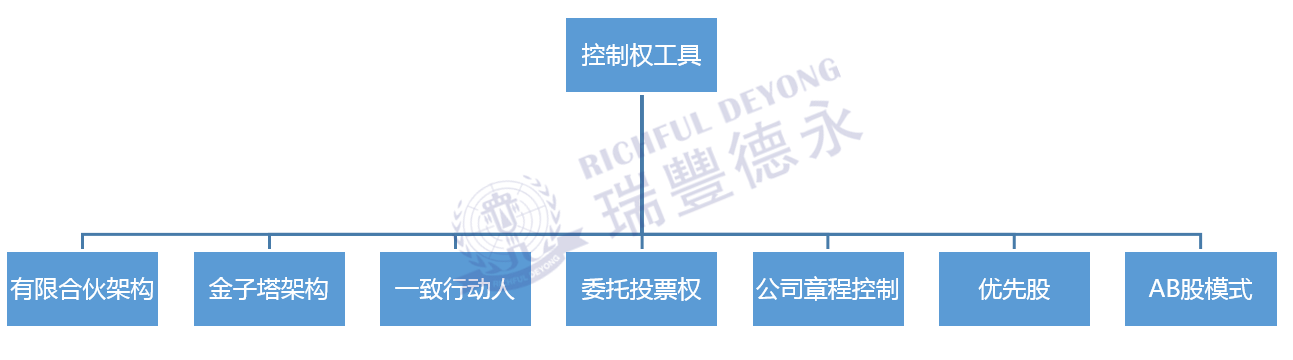

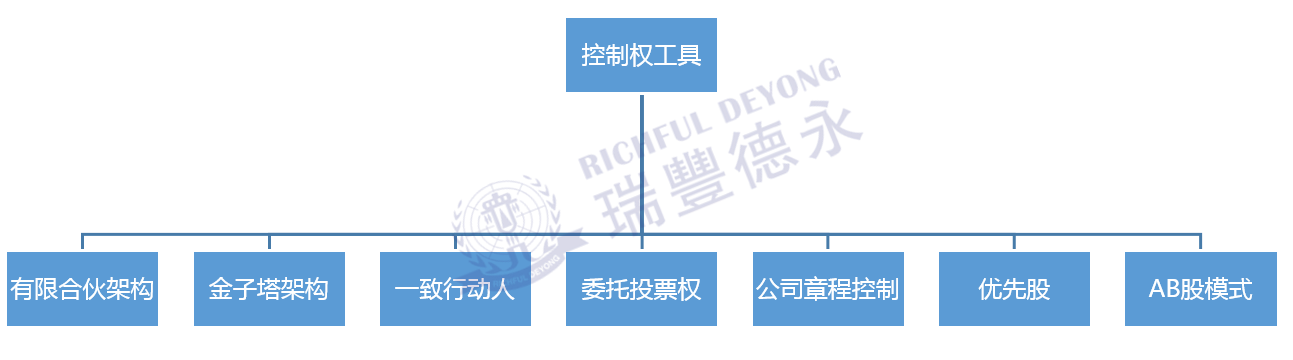

在企业发展过程中,不少企业家既渴望通过分享股权来做大做强企业,又非常惜股,生怕控股权丧失。而在务实中,共有7种企业的控制权设计工具可以帮助企业家实现“钱”“权”分而治之状态,如下图所示:

上图中7种工具,其中被运用最多的便是【有限合伙架构】,今天瑞豐德永将带领大家展现有限合伙企业在“分股不分权”中的魅力。

有限合伙企业

在介绍架构前,我们对有限合伙企业进行介绍。有限合伙企业与普通合伙企业的不同之处在于:

除了「普通合伙人」(General Partner, GP)之外,合伙人中还包含了「有限合伙人」(Limited Partner,LP),GP对合伙企业债务承担无限连带责任,LP对合伙企业之债务承担有限责任。

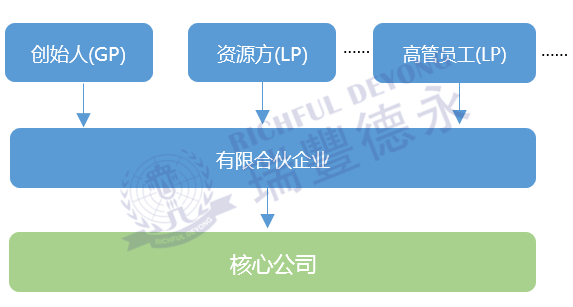

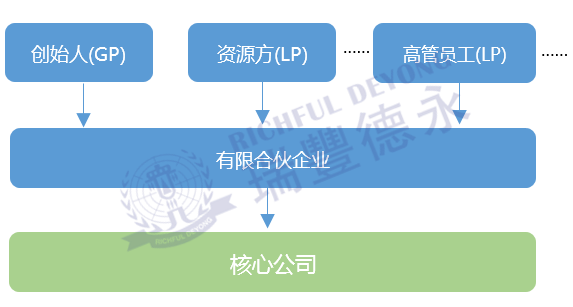

在有限合伙企业中,股东并不是直接持股拟设立的核心公司,而是先由股东搭建有限合伙企业作为持股平台,再由持股平台作为持有核心公司。

为什么要使用这种方式?

这里,我们通过反例来说明有限合伙企业作为持股平台的优势。

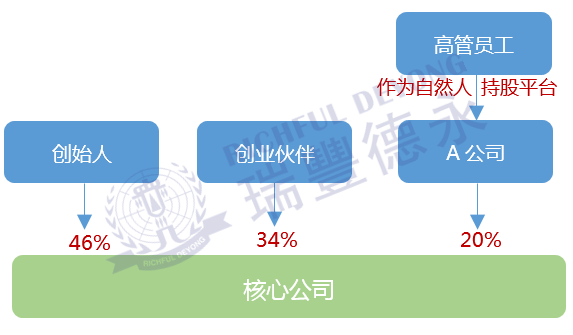

企业在发展过程中,为了公司的长远发展通常会引入股权激励方式,以激励企业核心人才与企业共同发展,这时一般采用的方案有2种:自然人直接持股与自然人间接持股方式。

(自然人直接持股架构)

在自然人直接持股的架构中,股东可以由多个自然人组成,股权分散,容易埋下未来企业上市后的股权纠纷隐患,不利于公司控制权的集中,当遇到重大事项需要股东行使表决权时候,很容易因股权分散、各股东意见不统一情况导致计划搁置等情况发生。

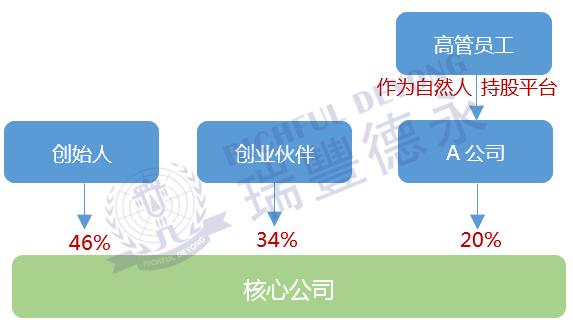

(自然人间接持股架构)

在自然人间接持股的架构中(自然人→持股公司→上市公司的间接架构),虽然可以避免核心公司控制权分散,但在未来股权激励部分限售股解禁之时,减持的员工还需背负沉重税务负担,往往难以承受。

因此,上述的2个问题,最终的解决之道,便是架构中引入有限合伙企业,其具体的优势在:

1. 纳税上的节税效应

根据《合伙企业法》规定,合伙企业属于税收透明体,该层面并不征收所得税,经营收益直接穿透合伙企业流入合伙人的账户中,仅有合伙人缴纳一次性所得税。

而在务实中,还有一些企业会出于税负的考虑,选择在“税收洼地”注册有限合伙企业,因为这些地区政府常给予企业2种税收福利:核定征收、财政返还,企业都能因此而再降低一定的税务负担。

注意:不少企业出于税收筹划选择在税收洼地注册合伙企业,但此行为存在注册时承诺的税收福利无法兑现的风险,关于合伙企业更多的税收与注册地“陷阱”可咨询瑞豐德永进一步了解。

2. 治理结构钱权分离

与《公司法》相比,《合伙企业法》给合伙人设计机制赋予了极大的灵活性。

有限合伙企业中GP可以为创始人大股东,其可享有合伙企业决议的全部表决权,但不分配财产,即要权不要钱;而LP可以是企业高管,不享有合伙企业的表决权,但未来可以享受合伙企业对外投资的财产收益权,即要钱不要权。

无论是利益分配,还是合伙人的权力分配,都可以在合伙协议中自由约定,为“权”者和“钱”者的合作提供了良好的平台。

因此,无论是纳税上的节税效应,还是实现企业家心中的“钱权分离”的理想,在有限合伙架构中得以实现。

分析完有限合伙企业的优势,接下来我们对其架构进一步探讨:

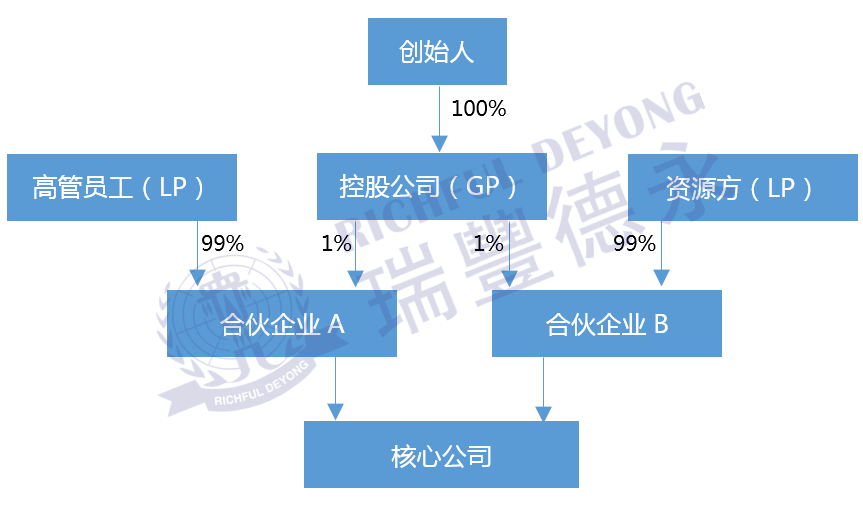

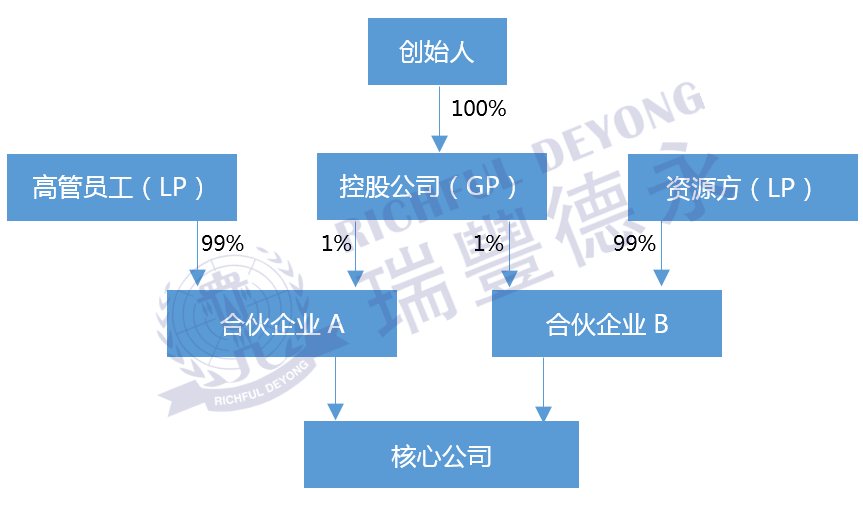

在以上有限合伙架构中,如果您仔细观察便会发现:创始人并没有直接成为两家合伙企业的GP,而是先注册了一人有限公司(Q公司),由Q公司作为GP与其他LP共同搭建有限合伙企业。

这般“折腾”的架构搭建尤其存在的合理性,它具备一定的优势:

1. 风险隔离

按照《合伙企业》的规定,GP要对合伙企业的债务承担无限连带责任,而创始人通过设置Q公司作为GP,如此两个合伙企业的债务均由该Q公司承担无限连带责任,无形中设置了一道“防火墙”隔离了创始人对合伙企业A与B的连带责任。

2. 调整灵活

如果创始人作为有限合伙企业的GP,则不能再作为有限合伙企业的LP。但若通过Q公司作为GP,则创始人既可以行使GP的权利,又可以再成为合伙企业的LP。除此之外,未来若更换GP,也不必修改合伙协议,仅在Q公司层面更换股东即可。

瑞豐德永观点

有限合伙企业设置的好,便可做到“四两拨千斤”的境界,作为分股不分权的工具,有限合伙企业在这里便是发挥了极大的优势。

但是这并不意味着这个架构适合所有的企业,因为合伙企业存在退出税率不确定、持有期分红收益需纳税、不享受针对个人税收优惠等情况,对于想长期持股且没有套现意图的企业家,便不适用。

在选择持股平台的时候,是否要采用合伙企业的架构,企业家应“以终为始”的思维,先确定持股目的,这过程中还需寻求企业架构专家专业意见,综合考量税收、法律、商业等各维度,以选择最适合的企业架构。

编辑推荐:

越南、柬埔寨、泰国注册公司的优势以及注册流程你都了解吗?

英国注册公司,关于英国企业税收和税务申报的知识你了解多少

“税籍”之辨第2期 | 判断税收居民所属地,是减轻税务压力的第一步

tricor卓佳 | 瑞丰德永服务客户

行业:汽车、引擎和动力设备、自动驾驶

行业:汽车、飞机、引擎和动力设备

行业:工业设备, 工业和建造业, 可再生能源与环境, 机械, 运输

行业:金融软件、网络服务供应商

行业:安防产品、视频处理技术、视频分析技术